小微企业已经是国民经济重要力量之一,但数千万小微企业的信贷难、融资难问题一直难以破解。3月19日,银监会连发两道文件,分别对三农和扶贫金融服务工作、小微企业金融服务提出新的要求,包括单户授信总额1000万元以下(含)小微企业贷款同比增速不低于各项贷款同比增速等。

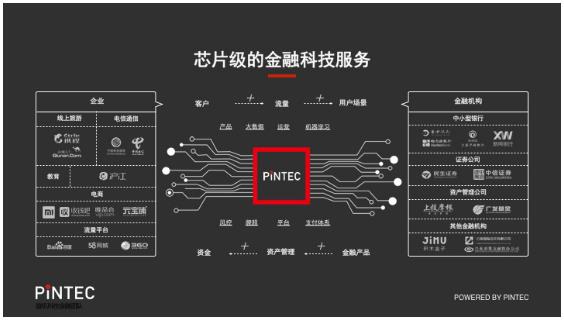

随着金融科技发展与近年政策支持,小微企业信贷从昔日的边缘地带一步步走到了中心区域。PINTEC品钛公司为商业与金融机构提供智能金融解决方案。PINTEC品钛小微企业事业部总经理宋元文在接受采访时表示,小微企业信贷市场需求大,信贷缺口也大,掣肘小微企业的信贷问题,或许可在fintech的启发下“破冰”。

PINTEC品钛小微企业事业部总经理宋元文

小微融资,需要科技担当

小微企业主在中国是一个特殊的群体。通常来说,小微企业被限定为,每年营业收入小于100万元,团队成员小于10人的小作坊。据工信部消息,截至2016年底,全国已有8700多万市场经营主体,90%以上是小微企业。

小微企业和个体户缺乏抵押物、财务不规范、抗风险能力较差、征信数据缺失不全等原因,很难获得银行的信贷支持。而银行等传统金融机构人力成本高、机构体量大,趋于风险收益考虑,必然更倾向于为信用背书更强的大型企业提供信贷服务。

总结起来,关键难点在于信用评测难、成本与风险高、单比收益却低。

然而这些问题在科技提升的情况下,已经有所缓解。零售信贷是金融科技公司的强项,宋元文介绍道,PINTEC品钛所开发的智能信贷引擎“读秒”就已经在小微企业信贷市场服务多年。传统金融与金融科技结合,或将小微企业“老大难”的融资问题更加有效的解决。

品钛引擎,数据驱动决策

宋元文表示,PINTEC为电商平台、支付平台、企业财税平台打造面向小微企业客户的智能信贷系统。PINTEC的系统结合互联网征信和数据驱动决策,已经成功应用到餐饮服务、电商、3C销售、农产品以及传统制造业等行业,服务了几十万小微企业主临时流动资金周转需求,让他们体验到高效在线审批的信贷服务。

PINTEC充分利用大数据、人工智能等科技手段,将以往的线下材料、实地考察、审批等高成本工作进行线上化,实现线上申请、线上审批、线上签约的高效、便捷的全流程线上操作模式。在全线上操作中,商家只需要输入简单的身份信息和进行相关的数据授权后,PINTEC智能信贷系统引擎在15分钟内便可给出授信决策。

PINTEC的案例已经在多种场景实现,比如在与电商平台微店合作案例中,PINTEC根据微店“线上零售个体户居多”的场景,共同研发了嵌入微店平台的定制化分期产品“小微贷款”,不仅能为小微店主提供快捷高效地信用贷款,还可以支持多种还款周期和贷款方案。在PINTEC与猪八戒网、用友、百望、车轮网等拥有企业资源的平台合作,结合互联网征信数据、银联POS数据、报税纳税数据等,为平台内小微企业提供在线的信贷决策服务。目前已经开放北上广深等一线城市,及天津、重庆、浙江、江苏、广东等16个省份的300多个城市。

PINTEC品钛嵌入式服务合作伙伴

借力科技,银行小微金融出成效

近年来,传统金融机构积极拥抱金融科技,在小微企业信贷上亦是如此。

去年,浦发银行与航天信息推出针对小微企业的“浦发诺诺银税贷”,只要申请企业依法开票纳税、有固定经营场所、无实质性不良信用记录即可在线实时申请。平安集团的KYB项目则与MIT深入合作,用大数据、生物识别、语音图像处理等人工智能新技术助力中小微企业融资。在银行业新环境下,众多银行都在进行零售转型,积极探索银行小微金融智能化的道路。

3月19日,银监会公布的数据显示,截至2017年末,全国小微企业贷款余额30.74万亿元,同比增长15.14%,比各项贷款平均增速高2.67个百分点;小微企业贷款余额户数1520.92万户,较上年同期增加159.82万户。

广发银行副行长王兵曾在采访中表示,金融科技对银行来讲是机遇……银行如果顺势而为,向金融科技转变,将大有可为。金融科技能够成为银行科技转型的起点,又或者说金融科技解救了银行科技,采用了金融科技的手段、理念之后,银行科技研发和交付速度大大加快,从而满足目前层出不穷的业务创新需求。

宋元文表示,当大数据、决策引擎能够替代人工,进行规模化信审的时候,金融机构的运营成本将大幅下降。像品钛这样的金融科技服务商,可以让银行业原本掣肘于成本与收益的零售信贷拥有更多的利润空间,从而促进零售信贷的智能化、可持续化、规模化。