2017上海方会—银行业数字化风控闭门沙龙落幕

中国青年网2017-09-30 09:50:31

9月22日, 2017上海方会—银行业数字化风控闭门沙龙于上海西郊宾馆落幕。招商银行总行风险管理部副总经理李明强、清华大学E联网营销总裁班特聘主讲赵永新、合合信息联合创始人陈晏堂等都在本次培训上分享了精彩内容,现场反响热烈。

在金融科技的浪潮下,中国银行业将面临金融科技如何从表层肌理深入到深度经营内核的严峻挑战,银行业如何通过调整经营策略、业务模式、风控流程、技术框架等重塑未来竞争力。而在这几项挑战中,风险管理就是银行核心竞争力和根基。本次培训正是以“传统风控与数字化风控如何有机结合”为主体,深度讨论了如何正确认识和应用传统金融数据和非传统金融数据,达到科学决策与平衡业务的目的。

遵循小而精的原则,本次培训采用了相对私密的邀请制度,共有50余名银行风控部、业务部等银行高级主管参与,旨在为银行行业资深大拿、相关从业人员提供一个线下深度交流的平台,分享银行业风险管理的成功经验,提高银行核心竞争力、个人专业业务能力。当天,由合合信息联合创始人兼VP陈晏堂发表开幕致辞,正式拉开本次培训的帷幕。

招商银行总行风险管理部副总经理李明强以“大数据时代中国商业银行风险管理的思考与实践”为主体,从信用风险的本质、商业银行的定位等多个维度切入,全面分享了招商银行利用大数据进行信贷风险预警的管理体系,为各银行如何利用大数据进行信用风险体系建设开启了新思路。清华大学E联网营销总裁班特聘主讲赵永新则针对获客痛点,阐述了银行应该如何利用AI等手段助力业务升级,提高获客质量和精准营销的效果。

作为压轴分享嘉宾,合合信息副总裁陈晏堂以大数据和人工智能为切入点,详细介绍了合合信息智能银行解决方案如何与业务拓展以及风控流程紧密结合。

1、创新风控模式,节约70%人力

风险管理是银行核心竞争力和根基,是创造资本增值和股东回报的重要手段,可以说,“风控就是银行的生命。”但在银行风险管理的过程中,却往往面临着风险追踪难、风险感知滞后、优质资产减少、人力成本高等风险。合合信息开发了汇集1.1亿家企业实时数据的企业数据云平台——启信宝,支持120+维度查询企业工商信息,洞悉企业幕后的关系,通过合法的征信数据,实时的企业风险情报,可定制需要监控的风险点,最大化降低银行信贷风险。合合信息还能以企业三证验真与增值税发票验真为入口,匹配多维度企业信息,避免信息不对称,提升风控效率。利用大数据进行智能风控,只需1分钟即可查询一千家企业信息,人力资源成本节约了近70%。

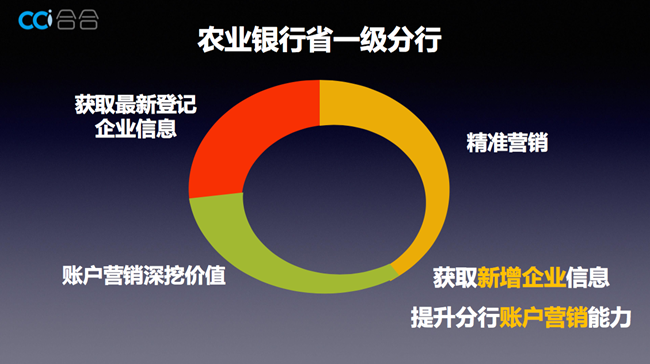

2、智能拓客展业,效果事半功倍

对于任意行业来说,精准拓客都是最难的环节之一。如何结合人工智能和大数据,在银行的拓客展业中,拿到优质的企业信息资源?合合信息给出了自己的解决方案。依托大数据平台启信宝,合合信息可以实现全量全景、快速灵活的企业搜索体验。支持自定义标签组合查询、模糊查询和组合查询,达到毫秒级搜索,满足拓客的不同场景需求。通过定义不同的维度和标签,企业数据平台每天准时准点推送新增企业信息,为银行开拓优质新增企业名单、吸纳存款提供高效、精准、实时的客户信息,让业务部门的工作效率事半功倍。

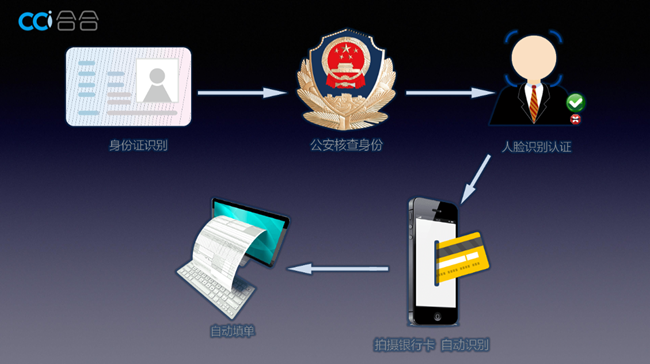

3、电子银行,大幅度提升信息采集速度

长久以来,开户需要到营业厅或柜台取号排队出示证件,由柜员录入数据,再用扫描或复印机形式保存影像样本。这样的方式,不仅难以保存,还要耗费大量的人力和时间成本录入资料,也无法对数据进行充分利用,可谓是“吃力不讨好”。

合合信息在人工智能行业深耕数十年,能实现机器自动识别、录入数据,降低成本,提高效率。在传统OCR技术前提下,加入了大数据和深度学习的算法,尤其在智能移动设备,凸显了明显的优势:识别率高、速度快。识别引擎能够自动识别身份证、银行卡、营业执照、资产负债表等40+种不同类型的证件、文档的信息,随之将这些信息分门别类,自动录入企业系统,OCR切边增强校正技术为影像平台留存优质的样本资料,让数据轻松再利用。

据了解,合合方会是合合信息旗下一个专注于金融领域高端智库和价值分享的线上线下沟通平台,以前瞻而独到的视角,为金融行业决策者排忧解难。继本次银行风控沙龙成功举办,方会还将在年底筹备下一届保险行业专题活动,让我们拭目以待。